(2025年12月時点の金額となります。)

基本報酬

| 贈与財産の価額が1000万円まで | 20,000円 |

| 贈与財産の価額が1000万円超 | 別途お見積り |

| 相続時精算課税選択届出書の作成のみ | 10,000円 |

加算報酬

1 贈与財産の種類による加算

| 現金・預貯金 | 0円 (加算しません。) |

| 上場株式 | 10銘柄まで加算なし。(以降1銘柄につき2000円) |

| 非上場株式 | 同族法人等1社につき150,000円 |

| 土地及び借地権等 | 1利用単位ごとに60,000円 ※権利関係や形状等が複雑な土地については別途料金を加算します。 ※相続等で過去に評価した事のある土地については減算します。(-10,000から-30,000円) |

| 家屋等 | 0円 (加算なし) ※借地権を評価する場合は「土地等」に準じます。 |

| その他の財産 | 別途お見積り |

2 適用する特例による加算

| 配偶者控除(夫婦間の居住用不動産の贈与) | 20,000円 |

| 住宅取得資金の贈与 | 30,000円 |

| 相続時精算課税制度 | 30,000円 |

| 納税猶予(農地・同族株式) | 別途お見積り |

| 資料取得代行(戸籍、登記関係、残高証明等) | 日当(10,000円から30,000円)+実費 |

| 遠隔地訪問、現地確認等 | 日当(10,000円から30,000円)+実費 |

| 個別事情により通常より多くの作業を要する | 別途お見積り |

※戸籍謄本や登記事項証明書などは、極力、ご自身でお取りください。

3 急務料金

| 贈与税の申告期限※まで残日数の少ないもの。 | 別途お見積り |

※ 原則として、贈与の翌年3月15日(土日に該当する場合は月曜)

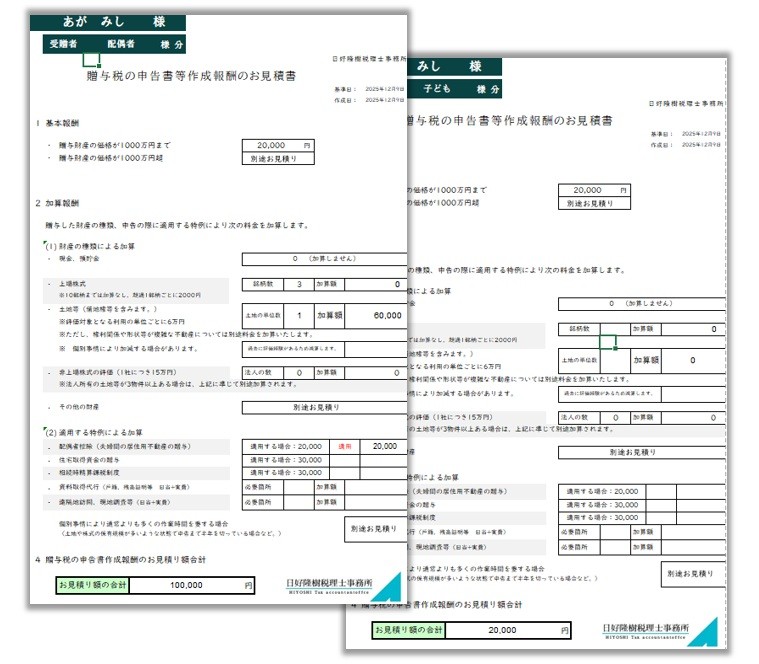

計算例と「お見積書」のサンプル

1 計算例

・「孫に現金200万円贈与したい」

基本報酬20,000円+現金0円+特例なし0円=20,000円となります。

・「配偶者に評価額が1500万円の居住用不動産(土地・家屋)を特例を適用して贈与したい」

基本報酬20,000円+土地等60,000円+家屋等0円+特例20,000円=100,000円となります。

・「25歳の孫が中古住宅を購入するので住宅取得資金として500を贈与したい」

基本報酬20,000円+現金0円+住宅取得資金の贈与30,000円=50,000円となります。

・「改正後の相続時精算課税を利用して子に110万円贈与したい」

基本報酬10,000円(選択届出書のみ提出)+現金0円+相続時精算課税30,000円=40,000円となります。

2 お見積書のサンプル

修正申告書・更正の請求書の作成

修正申告書や更正の請求書の作成は個別的な要因によって、作業量が大きく違います。面談によりお話をお聞きした上で、申告書を提出する効果も考えながら、報酬(料金)のお見積りをいたします。